会社を誰に託すべきか。経営の重責を知るからこそ、身内や社員に背負わせたくない。そんな経営者もいるはず。となればM&Aは有力な選択肢になる。(雑誌『経済界』2024年11月号巻頭特集「あなたの会社は誰が継ぐ?」より)

瀬口佳寛 レコフ代表取締役のプロフィール

せぐち・よしのり 大手証券にて金融デリバティブを使った仕組債券の組成に従事。大手外資系証券の投資銀行部門にてM&Aに従事。LBO分析を含む多くのモデリング・バリュエーション業務を担当。2000年米国ミシガン大学経営学修士(MBA)。02年レコフ入社。上場企業の経営統合、クロスボーダー、公開買付け(TOB)、事業承継など数多くの案件を助言。

24年の上期は2326件。今日もどこかでM&A

ここ数年、日本のM&A市場は好調で、件数、金額ともに過去最高の水準で推移している。40年近くM&A業界の情報を収集しているレコフデータの調べでは、2024年上半期(1―6月期)に日本企業が関わったM&Aの総計は2326件で、上半期において過去最高となった。前年同期比で19・7%の増加である。そのうち、IN―IN(日本企業同士)の売買は1824件で、こちらは前年比で23・3%増となった。

日本のM&A市場の勢いは今年も落ちておらず、相変わらずの活況ぶりだ。

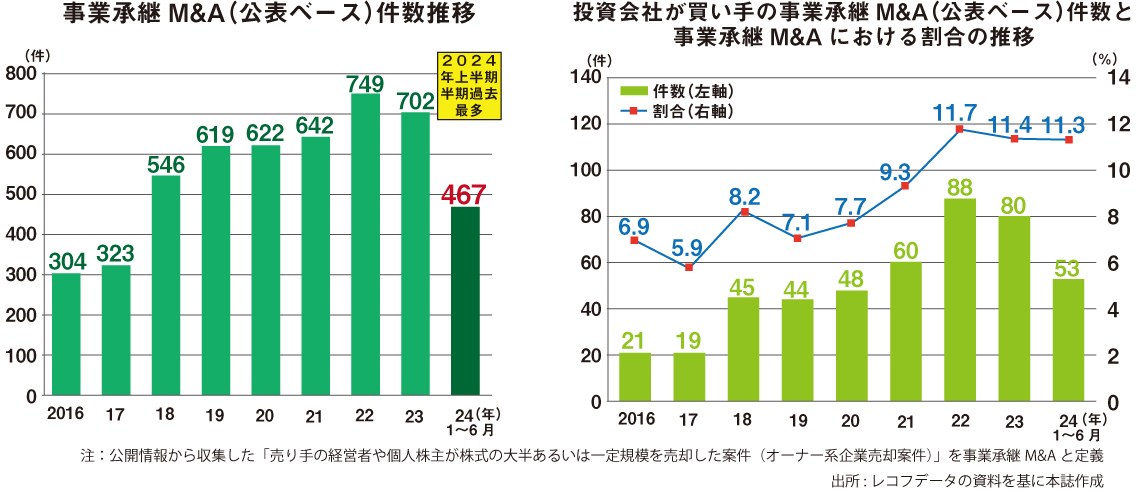

レコフデータは、事業承継M&Aの件数推移も調査している。こちらは22年に、過去最高(当時)の749件を記録した。しかし、24年上半期はすでに467件。前年同期45・5%増という過熱ぶりで、もちろん上半期としては過去最高である。単純に2倍すれば900件を超え、今年の事業承継M&Aは1千件を超える可能性すらある。

他方、中小企業庁が発表している数字を見ると、22年度の国内中小企業の事業承継を含むM&A実施件数は、事業承継・引継ぎ支援センターを通じたものが1681件、民間M&A支援機関を通じたものが4036件。両社の件数には重複もあると推察されるが、単純合算すると約5700件だった。

事業承継M&Aが活況なことは間違いないが、すべてが「2025年問題」と呼ばれるような、経営者の高齢化が背景にあるわけではない。M&A業界の動向について、業界のパイオニアであるレコフの瀬口佳寛代表取締役に解説してもらう。

「経営者の高齢化を背景にした事業承継M&Aの増加は、一定数あります。ただ、いわゆるカーブアウトと呼ばれるような、上場企業が事業を切り出して譲渡したり、子会社を譲渡したりする件数も、10%近く伸びています。また、スタートアップなどの比較的若い経営者でも、自身がやりきれる範囲を冷静に把握して、あるステージ以降は別の会社に任せるようなM&Aも増加しています」

事業承継に限らず、経営者にとってM&Aそのものが一般的な選択肢になっており、かつての身売りのような悪い印象はあまりない。これだけ日本企業のM&A件数が増加しているわけで、それに伴い買い手も多様化している。

「20年前のM&Aの買い手は、ほぼ大手企業でした。ところが近年、売上高が数億円の企業がM&Aを利用して既存事業を強化したり、新規事業を始めたりするケースも増えています。大手企業のカーブアウトの買い手が中堅企業という事例もあるほどです」(同氏)

M&Aはもはや大手企業の専売特許ではない時代なのだ。

事業会社への譲渡シナジーがメリット

では、M&Aによる事業承継にはどんなメリットがあるのだろうか。大多数を占める、事業会社への譲渡を例に、瀬口氏に聞いた。

「事業会社への譲渡の場合、相乗効果が見えやすいのがメリットです。例えば、高い製造技術を持ちながらも販路が乏しかった企業が、太い販路や高い営業力をもった企業と一緒になれば、より事業を拡大できる可能性が高まります。これはやや単純化していますが、シナジーは事業会社同士のM&Aにおける大きなメリットです」

では、PEファンドなどの投資会社に譲渡するパターンと比較した場合のメリットはどうなのか。

「ファンドは投資家から資金を集めて運営しているため、出資者にお金を返していかねばなりません。IPOできるのは限られた事例ですので、どこかのタイミングでもう一度譲渡されるケースが多数です。事業会社とのM&Aであれば、通例すぐに譲渡することは想定していませんから、その部分に安心を感じる経営者はいるかもしれません」(同氏)

存在感を増す投資ファンドたち

一方で、事業承継M&Aにおいて投資ファンドが買い手になるケースが増えているのは見逃せない。レコフデータの調査では、事業承継M&Aの件数が過去最多になった22年、投資会社が買い手になった案件も同じく過去最多で88件だった。以降、事業承継M&A件数全体における割合は11%を超えている。

瀬口氏は、ファンドの買い手が一定のプレゼンスを占めるようになってきた背景をこう語る。

「M&Aの買い手が多様化している話をしました。そこにはPEファンドの存在も間違いなく関係していて、PEファンド自身も事業承継マーケットに着目しています。例えば、次の経営者のめどが立っていないのであれば一緒に育てたり、変化の激しい時代に生き残るための経営戦略を策定したりするなど、オーナー経営者が抱えているであろう事業承継にまつわる課題に対して、ソリューションを提供することで存在感を増しています」

買い手の顔ぶれも、売り手の動機も多様化している中で、経営者の高齢化が進むとなれば、今後もM&A市場が伸びていくのは確実だ。近年、サーチファンドと呼ばれる、PEファンドの派生形のような仕組みも存在感を増しつつある。

事業承継の手段が増えるのは経営者にとって喜ばしいことだが、選択肢が増えればそれだけ選ぶ悩みも増える。

信頼できるパートナーをそして1歩踏み出す勇気を

国内の証券会社や外資の投資銀行で30年以上にわたってM&Aに携わってきた瀬口氏に、M&Aを活用した事業承継を考えている経営者への助言を聞いた。

「まずお伝えしたいことは、信頼できるパートナーを探すことです。パートナーとは、M&Aの実行を支援してくれる仲介会社。実際に相談してみて、ご自身の尺度で判断してもらうことが大切です。とはいえ、信頼できる人を見極めるのは難しいものです。ひとつの尺度として、最初から譲渡を前提にした話し方をする仲介会社、担当者はあまりおすすめできないかもしれません。そして、もう1つお伝えしたいことは、まずは一歩踏み出してみることです。経営者は日々忙しく、事業承継について考えるのは後回しになりがちです。ですが、ずるずると後回しにすることは得策とは言えません。仲介会社であれ、弁護士や税理士であれ、誰かの意見を聞いてみることから始めることをおすすめします」

文=和田一樹

Photo=小野さやか

-160x160.jpg)